Cuándo prescriben las deudas con Hacienda: Descubre los plazos exactos para solucionar tus problemas fiscales

En ocasiones, las personas y empresas pueden encontrarse en situación de tener deudas con Hacienda, ya sea por no haber pagado impuestos correctamente o por cometer errores en la declaración. Esto puede generar preocupación y ansiedad, ya que se desconoce cuándo prescribe ese tipo de deudas. Es importante conocer los plazos exactos establecidos por la ley para solucionar los problemas fiscales y evitar posibles sanciones.

A lo largo de este artículo, te proporcionaremos información sobre cuándo prescriben las deudas con Hacienda, tanto para personas físicas como jurídicas. Explicaremos los diferentes plazos establecidos según el tipo de deuda y las circunstancias del contribuyente. Además, también mencionaremos las acciones que se pueden llevar a cabo para evitar la prescripción de la deuda y cómo actuar si ya ha prescrito.

- Cuándo prescriben las deudas con Hacienda

- Cuáles son los plazos para solucionar tus problemas fiscales

- Qué significa que una deuda con Hacienda haya prescrito

- Cómo se calcula el plazo de prescripción de una deuda con Hacienda

- Pueden las deudas con Hacienda prescribir antes del plazo establecido

- Qué consecuencias tiene que una deuda con Hacienda prescriba

- Cuáles son las formas de evitar la prescripción de una deuda con Hacienda

- Preguntas frecuentes (FAQ)

- 1. ¿Cuándo prescriben las deudas con Hacienda?

- 2. ¿Qué sucede si no pago mis impuestos a tiempo?

- 3. ¿Es posible negociar un aplazamiento de mi deuda con Hacienda?

- 4. ¿Qué ocurre si me embargan por deudas con Hacienda?

- 5. ¿Puedo acceder a algún tipo de plan de pagos para saldar mi deuda con Hacienda?

Cuándo prescriben las deudas con Hacienda

Si tienes deudas con Hacienda, es importante estar informado sobre cuándo estas pueden prescribir. La prescripción de una deuda significa que después de cierto tiempo, la obligación de pagar desaparece legalmente y ya no puedes ser perseguido por ella. Sin embargo, los plazos de prescripción varían dependiendo del tipo de deuda y de otras circunstancias.

Deudas tributarias

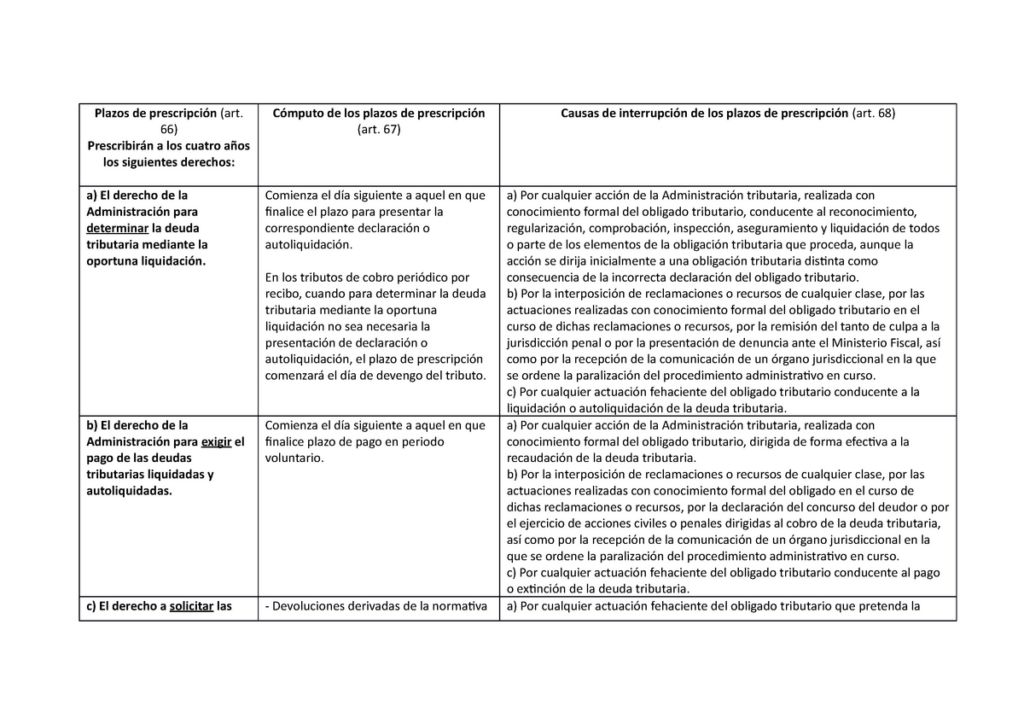

En general, las deudas tributarias prescriben a los 4 años en España. Esto significa que después de 4 años desde la fecha límite de pago, la deuda puede ser considerada prescrita. Sin embargo, hay algunas excepciones que debes tener en cuenta:

- Si has presentado una declaración de impuestos falsa o incompleta con intención de fraude, el plazo de prescripción se amplía a 10 años.

- Si las deudas están relacionadas con delitos fiscales graves, como el fraude y la evasión fiscal, no prescriben.

Es importante mencionar que el plazo de prescripción se interrumpe si la Administración Tributaria realiza actuaciones para reclamar la deuda, como requerimientos de pago, embargos, o notificaciones. En este caso, el plazo volverá a empezar desde cero.

Otras deudas con Hacienda

Además de las deudas tributarias, puede haber otros tipos de deudas con Hacienda que también tienen plazos de prescripción específicos:

- Las sanciones administrativas por infracciones tributarias prescriben a los 4 años.

- Las deudas por cotizaciones a la Seguridad Social también prescriben a los 4 años, aunque existen algunas excepciones para casos de fraude o cuando las deudas están relacionadas con delitos.

- Las sanciones por incumplimiento de obligaciones formales, como no presentar declaraciones informativas, también prescriben a los 4 años.

Es importante tener en cuenta que estos plazos pueden variar dependiendo de la normativa vigente en cada momento y de las circunstancias particulares de cada caso. Por tanto, es recomendable consultar con un asesor fiscal o abogado especializado para obtener información actualizada y precisa sobre tus deudas con Hacienda.

Cuáles son los plazos para solucionar tus problemas fiscales

Cuando se trata de deudas con Hacienda, es importante conocer los plazos en los que estas prescriben. La prescripción es el término legal después del cual ya no se puede exigir el pago de una deuda.

1. Impuesto sobre la Renta de las Personas Físicas (IRPF)

En el caso del IRPF, las deudas prescriben a los 4 años contados desde el último día del período voluntario de presentación de la declaración correspondiente al impuesto. Es decir, si una declaración se presenta el 30 de junio de 2017, la deuda prescribirá el 30 de junio de 2021.

2. Impuesto sobre el Valor Añadido (IVA)

En cuanto al IVA, las deudas también prescriben a los 4 años contados desde el último día del período voluntario de presentación de la liquidación o autoliquidación correspondiente. Por ejemplo, si una autoliquidación se presenta el 20 de abril de 2018, la deuda prescribirá el 20 de abril de 2022.

3. Impuesto de Sociedades

Para el Impuesto de Sociedades, el plazo de prescripción es de 4 años contados desde el último día del período voluntario de presentación de la declaración correspondiente al impuesto. Si una declaración se presenta el 31 de marzo de 2019, la deuda prescribirá el 31 de marzo de 2023.

4. Otros impuestos y deudas tributarias

Existen otros impuestos y deudas tributarias que también cuentan con plazos de prescripción. Por ejemplo, el Impuesto sobre Transmisiones Patrimoniales (ITP) prescribe a los 4 años desde la presentación de la escritura pública o desde el devengo del impuesto, dependiendo de cada caso.

Es importante tener en cuenta que estos plazos pueden ser interrumpidos por diferentes circunstancias, como por ejemplo, una notificación de embargo por parte de Hacienda. En esos casos, el plazo de prescripción se reinicia y comienza a contar desde cero.

Conocer los plazos de prescripción de las deudas con Hacienda es fundamental para resolver problemas fiscales. Si tienes dudas sobre tus deudas pendientes con Hacienda, te recomendamos consultar con un asesor fiscal o un abogado especializado en derecho tributario, que pueda orientarte adecuadamente según tu situación particular.

Qué significa que una deuda con Hacienda haya prescrito

Prescripción significa que una deuda con Hacienda ha alcanzado el límite de tiempo establecido por la ley para reclamar su pago. En otras palabras, una vez que una deuda con Hacienda ha prescrito, ya no se puede exigir legalmente su cobro.

La prescripción de las deudas con Hacienda es importante porque brinda seguridad jurídica a los contribuyentes. Después de un cierto período de tiempo, tanto el contribuyente como Hacienda pueden considerar que la deuda ha desaparecido y no hay obligación de pagarla.

Plazos de prescripción para deudas con Hacienda

El plazo de prescripción de una deuda con Hacienda varía dependiendo del tipo de deuda y del procedimiento seguido por la Administración tributaria. A continuación, se detallan los principales plazos de prescripción para diferentes tipos de deudas:

- Deudas derivadas de impuestos no declarados: Estas deudas prescribe a los 4 años desde el último día del plazo para presentar la declaración correspondiente. Por ejemplo, si el plazo para presentar la declaración de un determinado impuesto es el 30 de abril de 2019, la deuda correspondiente prescribirá el 30 de abril de 2023.

- Deudas derivadas de autoliquidaciones incorrectas: Estas deudas también prescriben en un plazo de 4 años desde el último día del plazo para presentar la autoliquidación. Por ejemplo, si se presenta una autoliquidación incorrecta el 15 de abril de 2019, la deuda prescribirá el 15 de abril de 2023.

- Deudas derivadas de liquidaciones practicadas por Hacienda: En este caso, el plazo de prescripción es de 4 años desde el día siguiente al de la notificación de la liquidación. Si la liquidación se notificó el 1 de julio de 2019, la deuda prescribirá el 2 de julio de 2023.

- Deudas por sanciones por infracciones tributarias: Las sanciones prescriben en un plazo de 4 años desde el día siguiente a aquel en que adquiera firmeza la resolución que las impone. Es decir, si una sanción se impuso y quedó firme el 1 de enero de 2019, prescribirá el 2 de enero de 2023.

Es importante tener en cuenta que estos plazos de prescripción pueden variar en función de ciertas circunstancias, como la interrupción del plazo por parte de la Administración o cuando se inicia algún procedimiento de reclamación.

Consecuencias de la prescripción de una deuda con Hacienda

La prescripción de una deuda con Hacienda tiene importantes consecuencias para el contribuyente. Una vez que una deuda ha prescrito:

- No existe obligación legal de pagarla.

- Hacienda pierde su derecho de cobro.

- El contribuyente no tendrá que hacer frente a intereses de demora, recargos ni sanciones relacionados con la deuda prescrita.

- El contribuyente no tendrá que incluir esa deuda en sus declaraciones futuras ni en el patrimonio a efectos fiscales.

Es importante tener en cuenta que, aunque una deuda haya prescrito, Hacienda puede seguir realizando actuaciones para intentar su cobro. Sin embargo, estas actuaciones no estarán respaldadas por una obligación legal de pago.

Cómo se calcula el plazo de prescripción de una deuda con Hacienda

El plazo de prescripción de una deuda con Hacienda se calcula a partir de la fecha en que se produce el hecho imponible que genera la obligación tributaria. En general, el plazo de prescripción es de 4 años, pero existen algunas excepciones y particularidades que debes tener en cuenta.

Prescripción de deudas derivadas de declaraciones

En el caso de las deudas derivadas de declaraciones tributarias, el plazo de prescripción comienza a contar desde el día siguiente al vencimiento del plazo para presentar la declaración correspondiente. Por ejemplo, si el plazo para presentar una declaración de impuestos es el 30 de junio, y la declaración no se presenta, el plazo de prescripción empezará a contar a partir del 1 de julio.

Prescripción de deudas sin declaración

Cuando no se ha presentado una declaración y Hacienda inicia un procedimiento de comprobación o liquidación, el plazo de prescripción es de 4 años a partir del último día para presentar la declaración correspondiente. Si este último día no ha tenido lugar, el plazo de prescripción comenzará a contar desde el día siguiente a aquel en que se notifique la liquidación firmada por el interesado o el acto administrativo con el que se finalice el procedimiento.

Interrupción del plazo de prescripción

Es importante tener en cuenta que el plazo de prescripción puede interrumpirse, lo que significa que vuelve a empezar a contar desde cero. Esto ocurre cuando se realiza algún acto de reconocimiento expreso o tácito de la deuda por parte del deudor, como pagar una parte de la deuda o presentar una declaración complementaria.

También se interrumpe el plazo de prescripción cuando Hacienda realiza acciones para exigir el pago de la deuda, como notificaciones, requerimientos de pago, embargos u otros actos de ejecución.

Prescripción de sanciones

En el caso de las sanciones impuestas por Hacienda, el plazo de prescripción es de 4 años a partir del día siguiente a aquel en que adquiera firmeza la resolución por la que se impone la sanción.

Es importante tener en cuenta que los plazos de prescripción pueden variar en función de cada situación particular, por lo que siempre es recomendable consultar con un profesional experto en materia tributaria para conocer los plazos exactos y evitar problemas fiscales.

Pueden las deudas con Hacienda prescribir antes del plazo establecido

Las deudas con Hacienda pueden prescribir antes del plazo establecido en ciertos casos. La prescripción es un mecanismo legal que implica la pérdida del derecho de Hacienda para reclamar una deuda debido al transcurso del tiempo.

Cuándo prescriben las deudas con Hacienda

El plazo de prescripción de las deudas con Hacienda varía según el tipo de obligación tributaria y depende de diversos factores y circunstancias. A continuación, se detallan los plazos de prescripción más comunes:

- Prescripción a los 4 años: En general, las deudas por impuestos prescriben después de 4 años contados desde la fecha en que finaliza el plazo para presentar la declaración o autoliquidación correspondiente. Sin embargo, cabe destacar que existen excepciones a esta regla, como el caso de fraudes fiscales o delitos tributarios, donde el plazo de prescripción puede ser mayor.

- Prescripción a los 10 años: Algunas deudas tributarias, como las derivadas de las actuaciones inspectoras de Hacienda, prescriben después de 10 años. Estas actuaciones pueden incluir revisiones de declaraciones de impuestos, investigaciones sobre actividades económicas o solicitudes de información adicional.

- Prescripción a los 15 años: En casos muy específicos, las deudas tributarias relacionadas con infracciones graves o muy graves pueden prescribir después de 15 años. Estas infracciones pueden incluir elementos como la ocultación intencionada de ingresos o la utilización de documentación falsa.

Es importante destacar que estos plazos de prescripción pueden ser interrumpidos por determinadas acciones administrativas o judiciales. Por ejemplo, si Hacienda inicia un procedimiento de ejecución para cobrar una deuda, la prescripción puede detenerse y volver a empezar a contar desde cero.

Además, es relevante mencionar que la prescripción de una deuda no implica su cancelación automática. Aunque una deuda haya prescrito, Hacienda todavía puede reclamar su pago voluntario o forzar el cobro mediante otras medidas legales.

Las deudas con Hacienda pueden prescribir antes del plazo establecido dependiendo de diversos factores. Si tienes problemas fiscales, es recomendable buscar asesoramiento profesional para entender cómo funciona la prescripción de deudas y qué medidas tomar en tu caso particular.

Qué consecuencias tiene que una deuda con Hacienda prescriba

Una de las preguntas más frecuentes cuando se trata de deudas con Hacienda es cuándo prescriben estas obligaciones fiscales. La prescripción de la deuda implica que, después de cierto tiempo, el acreedor ya no puede exigir el pago de dicha deuda.

En el caso de las deudas con Hacienda, la prescripción tiene importantes consecuencias tanto para los contribuyentes como para la administración tributaria. En primer lugar, si una deuda prescribe, el contribuyente no estará obligado a pagarla y la administración no podrá reclamar su pago.

Esto significa que el contribuyente ya no tendrá que hacer frente a esa deuda y podrá eliminarla de sus registros contables y fiscales. Asimismo, la administración tributaria no podrá embargar bienes o ingresos del contribuyente para saldar esa deuda prescrita.

Sin embargo, es importante tener en cuenta que la prescripción de la deuda no significa necesariamente que desaparezca por completo. Aunque el contribuyente ya no esté obligado a pagarla, la deuda seguirá existiendo y apareciendo en su historial fiscal.

Cuando prescriben las deudas con Hacienda

Los plazos de prescripción de las deudas con Hacienda varían dependiendo del tipo de deuda y del período impositivo al cual corresponde.

En general, las deudas contraídas por errores en la declaración de impuestos y que no son detectadas por la administración tributaria tienen un plazo de prescripción de 4 años. Esto quiere decir que después de 4 años, esas deudas prescriben y no se pueden reclamar.

En el caso de las deudas derivadas de impuestos no declarados o declaraciones fraudulentas, el plazo de prescripción se extiende a 10 años. Esto implica que la administración tributaria tiene un período de 10 años para reclamar esas deudas.

Es importante destacar que estos plazos de prescripción se cuentan desde el último día del plazo legal para presentar la declaración correspondiente al período impositivo en cuestión.

Por ejemplo, si el plazo legal para presentar la declaración de renta del año 2017 fue hasta el 30 de junio de 2018, entonces los plazos de prescripción para las deudas derivadas de esa declaración comenzarán a contar a partir del 1 de julio de 2018.

- Cuando el último día es inclusive

- Cuando el último día es exclusivo

- Si al último día se le añade o quita algo

- Siempre se toman en cuenta los días naturales

Estos plazos de prescripción pueden variar en función de ciertas circunstancias especiales. Por ejemplo, si el contribuyente oculta información relevante o comete fraude, el plazo de prescripción puede ampliarse.

Dado que los plazos de prescripción son importantes para los contribuyentes, es fundamental mantener una correcta gestión contable y fiscal, así como conservar todos los documentos relacionados con las declaraciones de impuestos.

Cuáles son las formas de evitar la prescripción de una deuda con Hacienda

La prescripción de una deuda con Hacienda puede ser un verdadero dolor de cabeza para aquellos contribuyentes que no han podido solventar sus problemas fiscales a tiempo. Sin embargo, existen formas de evitar que esto suceda y lograr solucionar estos inconvenientes antes de que la deuda prescriba.

Pago de la deuda

La primera forma de evitar la prescripción de una deuda con Hacienda es realizar el pago completo de la misma. Esto implica liquidar el importe adeudado más los correspondientes intereses y recargos en el plazo establecido por la Administración tributaria.

Plan de pagos

En caso de no poder realizar el pago completo, se puede solicitar un plan de pagos o fraccionamiento de la deuda. La Administración tributaria evaluará la viabilidad del plan y establecerá los términos y condiciones para su cumplimiento.

Aplazamiento de la deuda

Otra opción es solicitar el aplazamiento de la deuda, lo cual permitirá diferir el pago en función de la situación económica del contribuyente. Es importante destacar que esta alternativa está sujeta a la aprobación de la Administración tributaria.

Reconocimiento de la deuda

Si el contribuyente reconoce la deuda antes de que prescriba, se puede evitar la prescripción de la misma. En este caso, es necesario presentar una declaración complementaria o una autoliquidación rectificativa donde se refleje el importe adeudado.

Interposición del recurso

Si se considera que la deuda es incorrecta o está basada en una interpretación errónea de la normativa fiscal, se puede interponer un recurso para impugnarla. Esto permitirá suspender el plazo de prescripción hasta que se resuelva el procedimiento y se obtenga una respuesta definitiva.

Judicialización del caso

En aquellos casos en los que no se llega a un acuerdo con la Administración tributaria, se puede optar por judicializar el caso. Esto implica acudir a los tribunales competentes para que sean ellos quienes decidan sobre la legalidad de la deuda.

Preguntas frecuentes (FAQ)

1. ¿Cuándo prescriben las deudas con Hacienda?

Las deudas con Hacienda prescriben a los cuatro años.

2. ¿Qué sucede si no pago mis impuestos a tiempo?

Si no pagas tus impuestos a tiempo, puedes ser sancionado con recargos e intereses de demora.

3. ¿Es posible negociar un aplazamiento de mi deuda con Hacienda?

Sí, es posible solicitar un aplazamiento de la deuda con Hacienda, siempre y cuando cumplas con ciertos requisitos y presentes una garantía.

4. ¿Qué ocurre si me embargan por deudas con Hacienda?

Si te embargan por deudas con Hacienda, podrán retener parte de tus bienes o ingresos hasta que pagues la deuda pendiente.

5. ¿Puedo acceder a algún tipo de plan de pagos para saldar mi deuda con Hacienda?

Sí, es posible solicitar un plan de pagos fraccionados para saldar tu deuda con Hacienda, pero esto dependerá de tu situación financiera y de la cantidad adeudada.

Deja una respuesta

Entradas relacionadas