Descubre cómo usar CFDI y optimizar tus procesos financieros al máximo

En el mundo empresarial actual, es fundamental contar con herramientas y procesos que permitan agilizar la gestión financiera de una empresa. Una de las herramientas más importantes en este ámbito es el Comprobante Fiscal Digital por Internet (CFDI), utilizado en México para registrar y validar las operaciones comerciales.

Te brindaremos toda la información necesaria para entender qué es un CFDI, cómo funciona y cuáles son sus ventajas. Además, te daremos algunos consejos sobre cómo optimizar tus procesos financieros utilizando esta herramienta, para que puedas gestionar tu empresa de manera más eficiente y acorde a las exigencias legales.

- Qué es un CFDI y por qué es importante en los procesos financieros

- Cuáles son los beneficios de utilizar CFDI en la gestión financiera de tu negocio

- Cómo puedes generar CFDI de forma eficiente y segura

- 1. Utiliza un software especializado

- 2. Verifica la información antes de generar el CFDI

- 3. Mantén actualizada tu base de datos de clientes y proveedores

- 4. Respalda tus CFDI de forma segura

- 5. Utiliza un sello digital para garantizar la autenticidad del CFDI

- 6. Mantente actualizado sobre las disposiciones fiscales

- Cuál es la diferencia entre un CFDI y una factura tradicional

- Cómo puedes optimizar tus procesos financieros utilizando CFDI

- Cuáles son las mejores prácticas para el uso adecuado de CFDI

- Cómo elegir el sistema adecuado para gestionar y almacenar tus CFDI

- Qué información debe contener un CFDI y cómo asegurarte de que cumple con todos los requisitos legales

- Cuáles son los errores más comunes al emitir un CFDI y cómo evitarlos

- Cómo puedes aprovechar los CFDI para mejorar la toma de decisiones financieras en tu empresa

- Qué herramientas existen para automatizar la generación y manejo de tus CFDI

- Cuáles son las implicaciones fiscales al usar CFDI y cómo estar preparado para ellas

Qué es un CFDI y por qué es importante en los procesos financieros

Un CFDI (Comprobante Fiscal Digital por Internet) es un documento electrónico que se utiliza en México para la emisión y registro de comprobantes fiscales. Estos comprobantes son utilizados para respaldar las transacciones comerciales y cumplir con las obligaciones fiscales establecidas por el Servicio de Administración Tributaria (SAT).

El CFDI ha sido implementado para modernizar y agilizar los procesos fiscales, ya que sustituye a los comprobantes impresos en papel. Al ser un documento digital, puede ser emitido, enviado y almacenado electrónicamente, lo que facilita su consulta y gestión.

Es importante utilizar el CFDI en los procesos financieros debido a que es un requisito obligatorio en México para poder deducir gastos y cumplir con las obligaciones fiscales. Además, permite llevar un mejor control y registro de las operaciones comerciales, lo que facilita la contabilidad y evita errores.

Cómo utilizar el CFDI correctamente

Para utilizar el CFDI correctamente, es necesario seguir una serie de pasos y tomar en cuenta ciertos aspectos:

- Emisión adecuada: El CFDI debe ser generado correctamente, incluyendo todos los datos requeridos por el SAT. Esto incluye información del emisor, del receptor, detalles de la transacción y los impuestos correspondientes.

- Timbrado electrónico: Antes de poder utilizar el CFDI, es necesario obtener el timbre electrónico que le da validez fiscal. Este proceso se realiza a través de un Proveedor Autorizado de Certificación (PAC), quien se encarga de verificar y validar el documento.

- Almacenamiento seguro: Una vez obtenido el CFDI timbrado, es importante almacenarlo de manera segura y accesible. Esto garantiza que se cumplan los requisitos legales de conservación de documentos y facilita su consulta en caso de auditorías o consultas posteriores.

- Integración con sistemas financieros: El CFDI debe ser integrado correctamente a los sistemas financieros de la empresa, como el sistema contable o el sistema de gestión de facturación. Esto permite llevar un control y registro automatizado de las operaciones fiscales, evitando errores y facilitando la generación de reportes.

Utilizar el CFDI de forma correcta en los procesos financieros es fundamental para cumplir con las obligaciones fiscales, optimizar la contabilidad y evitar problemas legales. Además, ayuda a llevar un mejor control y registro de las transacciones comerciales, facilitando la gestión financiera de la empresa.

Cuáles son los beneficios de utilizar CFDI en la gestión financiera de tu negocio

El uso de CFDI (Comprobante Fiscal Digital por Internet) en la gestión financiera de tu negocio puede traer consigo una serie de beneficios significativos. A continuación, enumeraremos algunos de los principales beneficios que podrás obtener al utilizar CFDI:

- Automatización de procesos: Al utilizar CFDI, podrás automatizar gran parte de los procesos relacionados con la emisión, recepción y resguardo de comprobantes fiscales. Esto te permitirá ahorrar tiempo y recursos, ya que no será necesario realizar estas tareas de forma manual.

- Reducción de errores: Al contar con un proceso automatizado, se reduce considerablemente el riesgo de cometer errores en la generación de los comprobantes fiscales. Esta reducción de errores también aplica para la recepción y validación de los CFDI emitidos por tus proveedores.

- Mayor eficiencia: Al eliminar la necesidad de realizar procesos manuales, como llenar formatos impresos o almacenar físicamente los comprobantes, lograrás aumentar la eficiencia en la gestión financiera de tu negocio. Esto te permitirá dedicar más tiempo a actividades de mayor valor agregado.

- Fácil acceso y consulta de la información: Los CFDI se generan y almacenan en formato digital, lo cual facilita el acceso a la información desde cualquier lugar y en cualquier momento. Además, podrás consultar los comprobantes fiscales de forma rápida y sencilla, evitando la necesidad de buscarlos entre archivos físicos.

- Cumplimiento de obligaciones fiscales: El uso de CFDI se encuentra avalado por la autoridad fiscal y cumple con los requisitos esenciales para comprobar tus operaciones ante el SAT (Servicio de Administración Tributaria). Al utilizar CFDI, estarás cumpliendo con tus obligaciones fiscales de una manera eficiente y segura.

La utilización de CFDI en la gestión financiera de tu negocio te brinda beneficios tales como automatización de procesos, reducción de errores, mayor eficiencia, fácil acceso y consulta de información, así como el cumplimiento de tus obligaciones fiscales. No dudes en implementar el uso de CFDI en tu empresa para optimizar tus procesos financieros al máximo.

Cómo puedes generar CFDI de forma eficiente y segura

El Comprobante Fiscal Digital por Internet (CFDI) es un documento electrónico que tiene como finalidad respaldar las operaciones comerciales realizadas entre contribuyentes en México. Estos comprobantes son emitidos y almacenados de manera digital, lo que facilita su consulta y resguardo.

Generar CFDI de forma eficiente y segura es fundamental para optimizar los procesos financieros de cualquier negocio. A continuación, te mostraremos cómo puedes lograrlo:

1. Utiliza un software especializado

Contar con un software especializado en la generación de CFDI te permitirá automatizar esta tarea y agilizar el proceso. Este tipo de herramientas suelen ser intuitivas y fáciles de usar, lo que te ahorrará tiempo y evitará posibles errores.

2. Verifica la información antes de generar el CFDI

Antes de emitir el CFDI, asegúrate de revisar cuidadosamente todos los datos que incluirás en él. Es importante verificar la precisión de la información fiscal, el monto total de la factura, los conceptos detallados y cualquier otro dato relevante.

3. Mantén actualizada tu base de datos de clientes y proveedores

Una base de datos actualizada de tus clientes y proveedores será de gran utilidad al momento de generar CFDI. Asegúrate de contar con toda la información necesaria, como razón social, RFC, dirección y método de pago.

4. Respalda tus CFDI de forma segura

Es muy importante tener un sistema adecuado de respaldo de los CFDI emitidos. Esto te permitirá acceder a ellos en caso de ser necesarios para una auditoría o en caso de requerir su consulta en el futuro. Puedes optar por almacenarlos en la nube o utilizar un sistema de almacenamiento externo.

5. Utiliza un sello digital para garantizar la autenticidad del CFDI

El sello digital es una firma electrónica que se utiliza para garantizar la autenticidad e integridad del CFDI. Asegúrate de contar con un certificado digital y utilizarlo correctamente al momento de generar tus comprobantes.

6. Mantente actualizado sobre las disposiciones fiscales

Las disposiciones fiscales relacionadas con la generación de CFDI pueden cambiar constantemente. Es importante que te mantengas informado sobre las actualizaciones y cumpla con todos los requisitos legales para evitar problemas futuros.

Generar CFDI de forma eficiente y segura es fundamental para optimizar tus procesos financieros. Utilizando un software especializado, verificando la información, manteniendo tu base de datos actualizada, respaldando tus CFDI, utilizando un sello digital y cumpliendo con las disposiciones fiscales, podrás asegurarte de que tus comprobantes sean correctos y confiables.

Cuál es la diferencia entre un CFDI y una factura tradicional

Un CFDI, o Comprobante Fiscal Digital por Internet, es una versión electrónica y digitalizada de las facturas tradicionales. A diferencia de estas últimas, los CFDIs son documentos digitales que cumplen con los requisitos fiscales de la autoridad tributaria y se emiten y almacenan de forma electrónica.

La principal diferencia entre un CFDI y una factura tradicional radica en su formato y envío. Mientras que las facturas tradicionales se imprimen en papel y se entregan físicamente al cliente, los CFDIs son generados y enviados electrónicamente, a través de medios como el correo electrónico o plataformas en línea.

Otra diferencia importante entre ambos tipos de comprobantes es la manera en que se almacenan y se resguardan. Las facturas tradicionales generalmente se archivan en forma física, ocupando espacio y corriendo el riesgo de extravío o deterioro. Por otro lado, los CFDIs se almacenan en medios electrónicos, como sistemas de facturación electrónica o bases de datos, lo que permite un acceso más fácil y seguro.

Además del formato y el medio de envío, otra diferencia relevante es la validación y certificación de los CFDIs por parte de la autoridad fiscal. Los comprobantes fiscales emitidos en formato tradicional no siempre cumplen con los requisitos legales necesarios, lo que puede ocasionar problemas para su aceptación. En cambio, los CFDIs deben pasar por procesos de validación y certificación ante la autoridad tributaria, asegurando su autenticidad y cumplimiento de las normas fiscales vigentes.

Los CFDIs representan una evolución tecnológica de las facturas tradicionales, ofreciendo mayores ventajas en términos de comodidad, seguridad y cumplimiento fiscal. A través de su formato digitalizado y su envío electrónico, los CFDIs agilizan los procesos administrativos y facilitan la gestión financiera para empresas y particulares.

Cómo puedes optimizar tus procesos financieros utilizando CFDI

El uso de CFDI (Comprobante Fiscal Digital por Internet) es una herramienta fundamental para optimizar los procesos financieros de cualquier empresa. A través de este comprobante electrónico, se puede llevar un mejor control y seguimiento de las transacciones económicas realizadas, además de cumplir con las disposiciones fiscales vigentes.

Para aprovechar al máximo el uso de CFDI, es importante tener en cuenta algunas consideraciones clave. En primer lugar, es necesario contar con un software o sistema que permita generar y administrar estos comprobantes de forma eficiente. Existen diversas opciones en el mercado, tanto gratuitas como de pago, que ofrecen diversas funcionalidades y características adicionales.

Una vez que se ha seleccionado el software adecuado, es necesario configurarlo correctamente. Esto implica ingresar la información fiscal de la empresa, así como establecer los parámetros necesarios para la generación automática de los CFDI. Además, se debe asegurar que el software esté actualizado con las últimas disposiciones fiscales para evitar problemas a futuro.

Generación y envío de CFDI

Una vez que el software está configurado, se puede proceder a generar los CFDI correspondientes a cada transacción financiera realizada. Es importante verificar que todos los datos sean correctos y estén completos, ya que cualquier error podría generar inconvenientes posteriores.

Una vez generados los CFDI, es necesario enviarlos a los receptores correspondientes. Para ello, es posible utilizar el correo electrónico, servicios de mensajería o incluso plataformas electrónicas especializadas en el manejo de CFDI. La elección del método dependerá de las necesidades y preferencias de cada empresa.

Almacenamiento y consulta de CFDI

Una vez que los CFDI han sido generados y enviados, es crucial contar con un sistema de almacenamiento adecuado. Esto permitirá tener acceso rápido y seguro a estos comprobantes en caso de requerirse en el futuro. Además, algunos sistemas ofrecen la posibilidad de realizar búsquedas y consultas específicas, lo cual facilita la gestión y análisis de la información financiera.

Es importante recordar que los CFDI deben conservarse durante cierto período de tiempo establecido por las autoridades fiscales. Por ello, es fundamental contar con un respaldo periódico de estos comprobantes y asegurarse de que estén almacenados de forma segura y confiable.

Análisis de datos financieros

Una vez que se cuenta con un archivo completo y organizado de CFDI, es posible utilizar esta información para realizar análisis financieros más detallados. El uso de herramientas de análisis y visualización de datos permite identificar tendencias, detectar áreas de oportunidad y tomar decisiones informadas para mejorar la situación económica de la empresa.

El uso adecuado de CFDI puede ser de gran ayuda para optimizar los procesos financieros de cualquier negocio. Desde la generación y envío de estos comprobantes, hasta su almacenamiento y análisis posterior, el uso de CFDI brinda una serie de beneficios que permiten tener un mayor control y seguimiento de las transacciones económicas realizadas.

Cuáles son las mejores prácticas para el uso adecuado de CFDI

El uso adecuado de CFDI (Comprobante Fiscal Digital por Internet) es esencial para optimizar los procesos financieros de tu empresa. A continuación, te presentamos algunas de las mejores prácticas que puedes aplicar para maximizar los beneficios de esta herramienta:

Mantén tu información actualizada

Es importante que mantengas tu información fiscal actualizada en el sistema de CFDI. Esto incluye datos como nombre o razón social, dirección fiscal, Registro Federal de Contribuyentes (RFC) y demás datos relevantes. La precisión de estos detalles garantiza que tus comprobantes sean válidos y cumplan con los requisitos fiscales.

Genera tus CFDI de forma oportuna

No dejes pendientes tus CFDI. Generarlos de manera oportuna es fundamental para mantener la integridad de tu información fiscal. Además, emitirlos a tiempo contribuye a tener un flujo de trabajo más eficiente y evita retrasos en tu gestión contable y financiera.

Utiliza software que automatice el proceso

El uso de software especializado puede simplificar y agilizar el proceso de generación de CFDI. Estas soluciones automatizadas se encargan de generar los comprobantes de forma automática, ahorrando tiempo y minimizando el riesgo de errores en el cálculo de impuestos y otros aspectos fiscales.

Lleva un registro organizado de tus CFDI

Mantén una estructura organizada para almacenar y archivar tus CFDI. Esto facilitará la búsqueda y recuperación de los comprobantes cuando sea necesario, ya sea por una posible auditoría o como referencias en futuras transacciones. Recuerda que la información fiscal debe conservarse por un periodo determinado de tiempo.

Chequea tus comprobantes antes de enviarlos

Antes de enviar tus CFDI a tus clientes o proveedores, asegúrate de revisar minuciosamente cada detalle. Verifica que los montos sean correctos, que los datos del receptor sean precisos y que no haya errores en la información proporcionada. Esto evitará malentendidos y futuros problemas relacionados con los comprobantes emitidos.

Mantente actualizado con la legislación vigente

La normativa fiscal puede cambiar con el tiempo, por lo que es importante mantenerse al tanto de las actualizaciones y modificaciones en relación a los CFDI. Así estarás seguro de que tu empresa cumple con todas las disposiciones legales y evitarás sanciones innecesarias.

Aplicar estas mejores prácticas te permitirá aprovechar al máximo los beneficios que ofrece el uso adecuado de CFDI. Recuerda que esta herramienta no solo simplifica los procesos fiscales, sino que también contribuye a mejorar la eficiencia y transparencia de tus operaciones financieras.

Cómo elegir el sistema adecuado para gestionar y almacenar tus CFDI

La elección del sistema adecuado para gestionar y almacenar tus CFDI es crucial para optimizar tus procesos financieros al máximo. Afortunadamente, existen varias opciones en el mercado que ofrecen distintas funcionalidades y características para adaptarse a las necesidades de tu negocio.

A continuación, te presentamos algunos aspectos clave a tener en cuenta al elegir el sistema adecuado:

1. Cumplimiento legal

Primero y más importante, es fundamental asegurarse de que el sistema cumple con todas las regulaciones fiscales y legales vigentes en tu país. Esto incluye la validación de los CFDI emitidos y recibidos, así como la generación de los archivos XML y PDF requeridos por la autoridad fiscal.

2. Integración con otros sistemas

Es posible que ya utilices otros sistemas en tu empresa, como un software de contabilidad o un ERP. Por lo tanto, es esencial que el sistema de gestión de CFDI que elijas se integre sin problemas con estos otros sistemas. Esto facilitará el intercambio de información y evitará duplicidad de tareas.

3. Almacenamiento seguro y acceso fácil

Tener un sistema de almacenamiento seguro es fundamental para proteger tus CFDI y otros documentos financieros. Asegúrate de que el sistema que elijas ofrezca una alta seguridad de datos, como encriptación y copias de respaldo automáticas. Además, es importante que puedas acceder fácilmente a tus documentos cuando los necesites, ya sea desde tu computadora de escritorio o desde dispositivos móviles.

4. Funcionalidades adicionales

Además de las funcionalidades básicas, como la gestión de CFDI emitidos y recibidos, algunos sistemas ofrecen características adicionales que pueden mejorar aún más tus procesos financieros. Algunas de estas funcionalidades incluyen la automatización de la conciliación bancaria, la emisión de recibos de pago y la generación de reportes personalizados.

5. Soporte técnico

Por último, pero no menos importante, es necesario contar con un buen soporte técnico por parte del proveedor del sistema. Esto se traduce en una atención eficiente y rápida ante cualquier pregunta o incidencia que puedas tener. Asegúrate de investigar la reputación y experiencia del proveedor antes de tomar una decisión.

Teniendo en cuenta estos aspectos clave, podrás elegir el sistema adecuado para gestionar y almacenar tus CFDI de manera óptima, optimizando así tus procesos financieros al máximo y asegurando el cumplimiento legal.

Qué información debe contener un CFDI y cómo asegurarte de que cumple con todos los requisitos legales

Introducción

El CFDI (Comprobante Fiscal Digital por Internet) es un documento electrónico que se utiliza en México para respaldar las operaciones comerciales y fiscales. Es emitido por los contribuyentes como una forma de comprobar el cumplimiento de sus obligaciones tributarias.

¿Qué información debe contener un CFDI?

Un CFDI debe incluir la siguiente información:

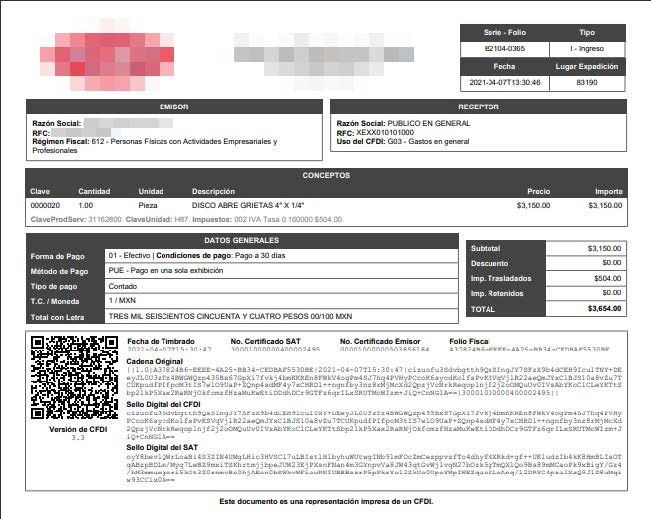

RFC del emisor: El Registro Federal de Contribuyentes (RFC) del emisor del CFDI.Razón social del emisor: El nombre o razón social del emisor del CFDI.RFC del receptor: El RFC del receptor del CFDI, es decir, la persona o empresa a quien va dirigido el comprobante.Razón social del receptor: El nombre o razón social del receptor del CFDI.Fecha y hora de emisión: La fecha y hora exacta en que se emitió el CFDI.Lugar de expedición: El lugar donde se emitió el CFDI.Folio fiscal: Un número único de identificación asignado por el SAT (Servicio de Administración Tributaria).Método de pago: La forma en que se realizó el pago de la operación.Uso del CFDI: La finalidad para la cual se utiliza el CFDI.

¿Cómo asegurarte de que un CFDI cumple con los requisitos legales?

Para garantizar que un CFDI cumple con los requisitos legales, es importante seguir las siguientes recomendaciones:

- Utilizar un proveedor autorizado de certificación (PAC): Un PAC es una empresa autorizada por el SAT para validar y timbrar los CFDI. Al utilizar un PAC, te aseguras de que tus comprobantes son emitidos de manera correcta y cumplen con la normativa vigente.

- Verificar los datos del emisor y receptor: Es fundamental revisar que los datos del emisor y receptor sean correctos y estén actualizados. Esto incluye verificar el RFC, la razón social y la ubicación fiscal de ambas partes.

- Revisar la estructura del CFDI: El CFDI debe tener una estructura específica definida por el SAT. Verifica que todos los campos obligatorios estén presentes y que no haya errores en su contenido.

- Guardar correctamente los CFDI: Es importante guardar los CFDI de manera segura y accesible durante al menos cinco años. Esto te permitirá cumplir con las obligaciones fiscales y facilitará cualquier proceso de auditoría.

Al seguir estas recomendaciones, podrás estar seguro de que los CFDI que emitas o recibas cumplen con los requisitos legales y podrás optimizar tus procesos financieros al máximo.

Cuáles son los errores más comunes al emitir un CFDI y cómo evitarlos

La emisión correcta de un Comprobante Fiscal Digital por Internet (CFDI) es fundamental para las empresas, ya que este documento es necesario para respaldar transacciones comerciales y cumplir con las obligaciones fiscales. Sin embargo, no siempre se emiten correctamente, lo que puede derivar en inconvenientes en los procesos financieros.

A continuación, mencionaremos algunos de los errores más comunes al emitir un CFDI y cómo evitarlos:

Error 1: Falta de información completa

Uno de los errores más frecuentes al emitir un CFDI es la falta de información completa en el documento. Esto incluye datos como los detalles de la operación, los datos del receptor y del emisor, así como los impuestos y la forma de pago utilizada.

Para evitar este error, es importante asegurarse de tener toda la información necesaria antes de comenzar a emitir el CFDI. Además, se recomienda utilizar herramientas especializadas para la generación automatizada de CFDI, ya que estas suelen contar con validaciones de datos que ayudan a detectar posibles faltantes o errores en la información proporcionada.

Error 2: No utilizar los códigos correctos

Otro error común al emitir un CFDI es no utilizar los códigos correctos para determinados conceptos, impuestos o formas de pago. Por ejemplo, es importante utilizar los códigos adecuados para identificar correctamente el tipo de impuesto aplicado o el tipo de forma de pago utilizada.

Para evitar este error, es recomendable consultar el catálogo de códigos fiscales vigente y utilizar la lista correcta de códigos en el CFDI. Además, algunas soluciones tecnológicas especializadas cuentan con la actualización automática de estos catálogos para asegurar la correcta emisión del CFDI.

Error 3: No validar la integridad del CFDI

Uno de los errores más graves al emitir un CFDI es no validar su integridad antes de enviarlo al receptor. Esto implica que el documento podría ser modificado o alterado de alguna manera durante el proceso de emisión, lo cual puede acarrear problemas legales y financieros.

Para evitar este error, es fundamental utilizar tecnología de firma electrónica para garantizar la integridad del CFDI. Estas herramientas permiten generar una firma digital única para el documento, lo que garantiza que no se pueda modificar sin dejar rastro. Además, también se recomienda utilizar sistemas de cifrado para proteger aún más la información contenida en el CFDI.

Evitar los errores comunes al emitir un CFDI es vital para optimizar los procesos financieros y cumplir con las obligaciones fiscales. Para ello, es importante contar con herramientas tecnológicas especializadas que permitan una generación automatizada y segura de los CFDI, así como una validación completa de su integridad.

Cómo puedes aprovechar los CFDI para mejorar la toma de decisiones financieras en tu empresa

Los CFDI (Comprobantes Fiscales Digitales por Internet) son documentos electrónicos que se utilizan en México para sustentar las operaciones fiscales. Estos comprobantes, también conocidos como facturas digitales, han sido implementados por el Servicio de Administración Tributaria (SAT) con el objetivo de agilizar y simplificar los procesos contables y fiscales de las empresas.

Además de cumplir con la obligación fiscal de emitir y recibir facturas electrónicas, los CFDI ofrecen múltiples beneficios a las empresas, permitiéndoles optimizar sus procesos financieros al máximo. A continuación, te presentamos algunas formas en las que puedes aprovechar al máximo los CFDI:

Mantén un registro detallado de tus transacciones

Los CFDI son documentos electrónicos que contienen información detallada sobre cada transacción realizada por tu empresa. Esto incluye datos como el monto total de la operación, los impuestos aplicados, la fecha y hora de emisión, entre otros. Al tener un registro electrónico de todos tus CFDI, podrás acceder rápidamente a esta información cuando lo necesites, facilitando la toma de decisiones financieras basadas en datos reales y actualizados.

Automatiza tus procesos contables

Una de las ventajas más significativas de los CFDI es su integración con los sistemas contables y administrativos de tu empresa. Gracias a la tecnología, es posible automatizar la captura y registro de los datos contenidos en los CFDI, evitando errores y ahorrando tiempo en la generación de informes financieros. Además, esta automatización te permitirá tener un control más preciso sobre tus activos y pasivos, así como una visión clara del estado de tus finanzas en todo momento.

Facilita la gestión y el cumplimiento de obligaciones fiscales

El uso de los CFDI proporciona a tu empresa una herramienta efectiva para cumplir con las obligaciones fiscales impuestas por el SAT. Al emitir y recibir facturas electrónicas, podrás tener un mayor control sobre tus operaciones, evitar sanciones y facilitar los procesos de auditoría. Además, gracias a la información detallada contenida en los CFDI, podrás calcular automáticamente los impuestos a pagar y generar los reportes necesarios para presentar ante las autoridades fiscales.

Mejora la relación con tus clientes y proveedores

Los CFDI son una forma segura y confiable de realizar transacciones comerciales. Al emitir facturas electrónicas, estás demostrando a tus clientes y proveedores que eres una empresa responsable y comprometida con el cumplimiento de las normativas fiscales. Esto fortalecerá la confianza y la credibilidad de tu empresa, lo que puede resultar en una mejor relación comercial.

Los CFDI son un recurso invaluable para optimizar los procesos financieros de tu empresa. Su capacidad para mantener un registro detallado de las transacciones, automatizar los procesos contables, facilitar la gestión fiscal y mejorar la relación con tus socios comerciales, hacen de los CFDI una herramienta imprescindible para cualquier empresa en México.

Qué herramientas existen para automatizar la generación y manejo de tus CFDI

Automatizar la generación y manejo de los Comprobantes Fiscales Digitales por Internet (CFDI) es fundamental para optimizar tus procesos financieros al máximo. Afortunadamente, existen varias herramientas disponibles que te permitirán llevar a cabo esta tarea de manera eficiente y práctica.

Sistemas de facturación electrónica

Una opción muy común es utilizar un sistema de facturación electrónica que te permita generar y administrar tus CFDI de forma automatizada. Estos sistemas suelen contar con una interfaz amigable que te guiará en el proceso de emisión de facturas, así como en su envío y resguardo. Además, podrás personalizar tus facturas con tu logotipo y otros datos relevantes para tu negocio.

Integraciones con sistemas contables

Si ya utilizas un sistema contable, puedes buscar una herramienta que se integre con él y te permita generar automáticamente los CFDI correspondientes a tus operaciones contables. De esta manera, todo quedará registrado de forma automática, evitando errores y agilizando el proceso de generación de facturas.

APIs y desarrollos a medida

Si necesitas una solución más personalizada, puedes optar por utilizar APIs y desarrollar tu propio sistema de generación de CFDI. Esto te dará total flexibilidad y control sobre el proceso, permitiéndote adaptarlo a las particularidades de tu negocio. Sin embargo, ten en cuenta que este enfoque requerirá conocimientos técnicos y mayor inversión de tiempo y recursos.

Herramientas de almacenamiento y búsqueda

No debemos olvidar que una vez generados los CFDI, es importante contar con herramientas que nos permitan almacenarlos y buscarlos de manera eficiente. En este caso, existen sistemas especializados que te permiten organizar tus comprobantes fiscales de forma segura y acceder a ellos rápidamente cuando los necesites.

Otras consideraciones

Al elegir una herramienta para automatizar la generación y manejo de tus CFDI, es importante tener en cuenta algunos aspectos clave. Por ejemplo, verifica que la opción elegida esté actualizada conforme a la legislación fiscal vigente, que cuente con un soporte técnico efectivo y que se integre con otros sistemas que utilizas en tu negocio.

También es recomendable evaluar si la herramienta ofrece opciones adicionales como el envío automático de facturas por correo electrónico, la generación de reportes financieros o la posibilidad de trabajar de forma colaborativa con tu equipo.

No pierdas más tiempo y empieza a optimizar tus procesos financieros utilizando las herramientas adecuadas para generar y manejar tus CFDI de manera automatizada. Verás cómo ahorrarás tiempo, evitarás errores y podrás enfocarte en lo realmente importante: hacer crecer tu negocio.

Cuáles son las implicaciones fiscales al usar CFDI y cómo estar preparado para ellas

El uso de Comprobantes Fiscales Digitales por Internet (CFDI) implica una serie de implicaciones fiscales que es importante tener en cuenta. Si bien el CFDI ha facilitado la emisión y recepción de comprobantes fiscales, también requiere de ciertos conocimientos y cumplimiento normativo para evitar problemas con las autoridades fiscales.

Es fundamental estar preparado y contar con una correcta gestión de los CFDI para optimizar los procesos financieros al máximo. A continuación, repasaremos algunas de las implicaciones más relevantes del uso de CFDI y cómo estar preparado para ellas:

Obligaciones fiscales al emitir CFDI

Al emitir un CFDI, se deben cumplir ciertas obligaciones fiscales establecidas por el Servicio de Administración Tributaria (SAT) en México. Algunas de estas obligaciones incluyen:

- Registrar y mantener actualizados los datos fiscales de la empresa.

- Utilizar un certificado digital válido y vigente para firmar electrónicamente los CFDI.

- Emisión de CFDI con todos los datos fiscales correctos y completos.

- Cumplir con los requisitos de timbrado fiscal, es decir, obtener el sello digital del SAT para validar el CFDI.

- Enviar los CFDI a los receptores dentro de los plazos establecidos por el SAT.

Es importante contar con un sistema o software que permita cumplir con estas obligaciones fácilmente y asegurar la integridad y validez de los CFDI emitidos.

Requisitos de almacenamiento y conservación de los CFDI

Otra implicación importante del uso de CFDI es el requerimiento de almacenar y conservar los comprobantes correctamente. El SAT establece los siguientes requisitos de almacenamiento:

- Guardar los CFDI en su versión electrónica de forma íntegra y legible.

- Contar con un medio de almacenamiento seguro y confiable para evitar la pérdida o alteración de los CFDI.

- Tener disponibilidad inmediata de los CFDI cuando las autoridades fiscales lo requieran.

- Conservar los CFDI durante un periodo mínimo de cinco años.

Es recomendable utilizar un sistema de gestión documental que permita almacenar y administrar fácilmente los CFDI, asegurando su integridad y cumpliendo con los requisitos de conservación establecidos.

Responsabilidades y sanciones por incumplimiento

El incumplimiento de las obligaciones fiscales relacionadas con el uso de CFDI puede acarrear sanciones económicas y problemas legales. Algunas de las responsabilidades y sanciones por incumplimiento incluyen:

- Multas económicas proporcionales a los ingresos obtenidos.

- Inhabilitación para realizar actividades comerciales o presentar trámites ante el SAT.

- Problemas legales, como juicios o investigaciones por parte de las autoridades fiscales.

Por lo tanto, es fundamental estar al tanto de las implicaciones fiscales del uso de CFDI y contar con un sistema o software que permita cumplir con todas las obligaciones fácilmente. Esto ayudará a optimizar los procesos financieros de la empresa y evitar problemas legales o sanciones económicas.

1. ¿Qué es un CFDI?

Un CFDI (Comprobante Fiscal Digital por Internet) es un documento electrónico que se utiliza en México para respaldar fiscalmente las operaciones comerciales.

2. ¿Cuáles son las ventajas de utilizar CFDI?

Utilizar CFDI agiliza y automatiza los procesos financieros, facilita la emisión y recepción de comprobantes fiscales, y garantiza la validez legal del documento.

3. ¿Cómo se emite un CFDI?

Para emitir un CFDI, se requiere contar con un software o servicio en línea que permita generar el documento y enviarlo al SAT (Servicio de Administración Tributaria).

4. ¿Qué información debe contener un CFDI?

Un CFDI debe contener datos como el RFC, nombre y dirección del emisor y receptor, descripción de los conceptos facturados, importes, impuestos, entre otros.

5. ¿Puedo cancelar un CFDI después de haberlo emitido?

Sí, es posible cancelar un CFDI dentro de un plazo determinado después de su emisión, siempre y cuando se cumplan ciertos requisitos y procedimientos establecidos por el SAT.

Deja una respuesta

Entradas relacionadas