Ley de Ingresos: Todo lo que necesitas saber sobre esta crucial normativa financiera

La Ley de Ingresos es una normativa fundamental en todo país, ya que establece los diferentes medios a través de los cuales se obtendrán los recursos necesarios para el funcionamiento del Estado. Esta ley permite al gobierno establecer las bases para la recaudación de impuestos, tasas y contribuciones especiales, así como para el manejo y distribución de otros ingresos que provengan de fuentes diversas. Además, también contempla los gastos que se realizarán durante el ejercicio fiscal.

Exploraremos en detalle qué es la Ley de Ingresos, cuál es su importancia dentro del sistema financiero de un país y cómo funciona. También analizaremos algunos de los elementos clave que suelen incluirse en esta legislación, como los impuestos y tasas más comunes, así como otras disposiciones relevantes. Conoceremos, además, el proceso legislativo por el cual la Ley de Ingresos es aprobada, y daremos un vistazo al impacto que esta legislación tiene en la economía nacional y en la vida cotidiana de los ciudadanos.

- Qué es la Ley de Ingresos y cuál es su importancia en el ámbito financiero

- Cuál es el proceso para la aprobación de la Ley de Ingresos en un país

- Cuál es el objetivo principal de la Ley de Ingresos y cómo afecta a los ciudadanos

- Cómo se recaudan los ingresos que contempla la Ley de Ingresos

- Cuáles son los principales conceptos contemplados en la Ley de Ingresos

- Cuáles son las implicaciones económicas de una Ley de Ingresos bien o mal estructurada

- Cuál es el papel del Congreso en la aprobación y revisión de la Ley de Ingresos

- Cuál es la relación entre la Ley de Ingresos y el presupuesto nacional

- Cuál es la diferencia entre la Ley de Ingresos y la Ley de Gastos en un país

- Cuáles son las sanciones por incumplir con la Ley de Ingresos

Qué es la Ley de Ingresos y cuál es su importancia en el ámbito financiero

La Ley de Ingresos es una normativa financiera fundamental que establece los ingresos que el gobierno espera obtener en un año fiscal determinado. Esta legislación es crucial para la estabilidad económica de un país, ya que permite al gobierno recaudar los recursos necesarios para cubrir sus gastos y llevar a cabo sus políticas públicas.

La Ley de Ingresos contempla diferentes fuentes de ingresos, como impuestos, tasas, contribuciones especiales, ingresos por ventas de bienes y servicios, entre otros. Estos ingresos son esenciales para financiar programas y proyectos gubernamentales en áreas clave, como salud, educación, seguridad, infraestructura y desarrollo social.

Además de establecer los ingresos proyectados, la Ley de Ingresos también es responsable de determinar las condiciones y requisitos para su recaudación. Esto incluye la definición de los plazos y los procedimientos para el pago de impuestos y otros tributos, así como las sanciones por incumplimiento de estas obligaciones fiscales.

Principales elementos de la Ley de Ingresos

La Ley de Ingresos se compone de varios elementos fundamentales, que son:

- Estimación de los ingresos: La ley establece una proyección de los ingresos que el gobierno espera recibir durante el año fiscal. Esta estimación se basa en diversos factores, como la actividad económica prevista, los cambios en la legislación fiscal, la recaudación histórica y las metas de política económica del gobierno.

- Estructura impositiva: La ley define la estructura impositiva del país, es decir, los impuestos y tasas que se aplican a diferentes sectores de la economía. Estos impuestos pueden ser directos, como el impuesto sobre la renta, o indirectos, como el impuesto al valor agregado.

- Disposiciones fiscales: La Ley de Ingresos establece disposiciones fiscales específicas para la recaudación de impuestos y otros ingresos públicos. Esto incluye las fechas límite para el pago de impuestos, los procedimientos para la presentación de declaraciones fiscales, las multas por incumplimiento y los mecanismos de control y fiscalización por parte de las autoridades fiscales.

- Destino de los recursos: La ley también especifica cómo se utilizarán los ingresos obtenidos por el gobierno. Estos recursos se destinan a financiar programas y proyectos en áreas prioritarias de política pública, como educación, salud, seguridad, infraestructura y desarrollo social.

La Ley de Ingresos es una normativa financiera crucial que permite al gobierno recaudar los recursos necesarios para llevar a cabo sus políticas públicas. Esta legislación establece los ingresos proyectados, define la estructura impositiva, establece disposiciones fiscales y determina el destino de los recursos. Es esencial para garantizar la estabilidad económica y el adecuado funcionamiento del sector público.

Cuál es el proceso para la aprobación de la Ley de Ingresos en un país

El proceso para la aprobación de la Ley de Ingresos en un país puede variar dependiendo del sistema político y legislativo de cada nación. Sin embargo, en general, el proceso sigue una serie de pasos establecidos que garantizan la discusión y aprobación adecuada de esta crucial normativa financiera.

1. Presentación del proyecto

El primer paso del proceso es la presentación del proyecto de Ley de Ingresos por parte del Ejecutivo, generalmente a través del Ministerio de Hacienda o su equivalente. Este proyecto debe contener las estimaciones de los ingresos que se espera obtener durante el año fiscal, así como la descripción detallada de los impuestos, tasas y contribuciones que se proponen para su recaudación.

2. Análisis y discusión en comisiones

Una vez presentado el proyecto, este es remitido a las comisiones parlamentarias encargadas de asuntos económicos o hacendarios. Estas comisiones se encargan de realizar un análisis exhaustivo del proyecto y de llevar a cabo debates y consultas con especialistas, organizaciones y ciudadanos interesados en el tema. Durante esta etapa, pueden realizarse modificaciones al proyecto original.

3. Votación en el pleno

Una vez concluida la discusión en las comisiones, el proyecto de Ley de Ingresos es sometido a votación en el pleno del órgano legislativo correspondiente, ya sea el Congreso, Parlamento u otro similar. Esta votación puede requerir una mayoría simple, cualificada o incluso un consenso por parte de los legisladores, dependiendo de las normas establecidas en cada país.

4. Sanción y promulgación

Si el proyecto es aprobado en el pleno, debe pasar por una etapa de sanción y promulgación por parte del Ejecutivo. Esto implica que el jefe de gobierno o el presidente del país, dependiendo del sistema político, debe aceptar la Ley de Ingresos y firmarla para que se convierta en ley. En algunos casos, esta firma puede ser meramente formal, mientras que en otros países requiere una declaración pública o ceremonia especial.

5. Publicación y entrada en vigor

Finalmente, una vez que la Ley de Ingresos ha sido sancionada y promulgada, debe ser publicada en el diario oficial u otro medio oficial de comunicación para que tenga efecto legal. A partir de la fecha de su publicación, la ley entra en vigor y establece las bases para la recaudación de ingresos durante el año fiscal correspondiente.

Es importante destacar que este proceso puede variar en cada país, ya sea en la estructura de las comisiones parlamentarias encargadas de su análisis, en las mayorías requeridas para su aprobación o en los mecanismos de promulgación. Sin embargo, en la mayoría de los casos, se busca garantizar la transparencia, la participación ciudadana y el equilibrio entre los poderes Ejecutivo y Legislativo en la toma de decisiones sobre los ingresos públicos.

Cuál es el objetivo principal de la Ley de Ingresos y cómo afecta a los ciudadanos

La Ley de Ingresos es una normativa financiera crucial en cualquier país. Su objetivo principal es establecer la proyección de los ingresos que el gobierno espera recibir durante un periodo fiscal determinado. Estos ingresos provienen de diferentes fuentes, como impuestos, contribuciones, aprovechamientos y otros ingresos no tributarios.

La Ley de Ingresos tiene un impacto directo en los ciudadanos, ya que influye en la economía del país y en la forma en que se recaudan los recursos necesarios para financiar los gastos públicos. Esta normativa define aspectos clave como los impuestos que se aplicarán, las tasas, los plazos de pago y las obligaciones fiscales de las empresas y personas físicas.

Impuestos contemplados en la Ley de Ingresos

La Ley de Ingresos puede incluir diferentes tipos de impuestos. Algunos de los más comunes son:

- Impuesto sobre la Renta: este impuesto se aplica a las personas físicas y morales en base a sus ingresos anuales. Las tarifas pueden variar según los rangos de ingresos y otras circunstancias especiales.

- Impuesto al Valor Agregado (IVA): este impuesto se aplica a la venta de bienes y servicios e implica un porcentaje adicional al precio original. Puede haber diferentes tasas según el país y las categorías de bienes y servicios.

- Impuesto Especial sobre Producción y Servicios (IEPS): este impuesto afecta a ciertos productos o servicios específicos que son considerados como no esenciales o de lujo. El IEPS puede aplicarse a bebidas alcohólicas, tabaco, combustibles, entre otros.

En la Ley de Ingresos también se pueden contemplar otros impuestos, como el Impuesto Predial (sobre la propiedad inmobiliaria), el Impuesto al Comercio Exterior (que se aplica a las importaciones y exportaciones) y el Impuesto sobre Hospedaje (aplicable a establecimientos turísticos).

Proceso legislativo de aprobación de la Ley de Ingresos

La Ley de Ingresos pasa por un proceso legislativo para su aprobación. Generalmente, este proceso involucra diferentes etapas:

- Presentación de la iniciativa de ley por parte del Ejecutivo: el gobierno presenta un proyecto de Ley de Ingresos ante el Congreso o Parlamento.

- Análisis y discusión en comisiones: el proyecto de ley es revisado por comisiones legislativas especializadas en asuntos fiscales y presupuestarios. En esta etapa, se realizan modificaciones y ajustes según las necesidades y opiniones de los legisladores.

- Aprobación en pleno: una vez analizado y discutido, el proyecto de Ley de Ingresos se somete a votación en el pleno del Congreso o Parlamento. Para su aprobación, generalmente se requiere una mayoría simple o calificada, dependiendo del sistema político y la legislación de cada país.

Es importante mencionar que la aprobación de la Ley de Ingresos es necesaria para que el gobierno tenga los recursos económicos para llevar a cabo sus funciones y políticas públicas. Sin esta normativa, sería difícil financiar los gastos necesarios en áreas como salud, educación, seguridad y desarrollo.

Cómo se recaudan los ingresos que contempla la Ley de Ingresos

La Ley de Ingresos es una normativa financiera crucial para cualquier país, ya que establece la forma en la que se recaudarán los ingresos necesarios para el funcionamiento del gobierno y la satisfacción de las necesidades públicas.

Existen diferentes formas en las cuales se pueden recaudar los ingresos contemplados en la Ley de Ingresos. A continuación, se detallan algunas de las principales:

Impuestos

Los impuestos son una de las principales fuentes de ingresos contemplada en la Ley de Ingresos. Estos impuestos pueden ser de diferentes tipos, como el impuesto sobre la renta (ISR), el impuesto al valor agregado (IVA) o el impuesto especial sobre producción y servicios (IEPS). Cada tipo de impuesto tiene sus propias características y se aplica de acuerdo a la legislación fiscal vigente.

Tasas y Contribuciones

Además de los impuestos, la Ley de Ingresos puede contemplar tasas y contribuciones que deben pagar los ciudadanos o empresas por el uso de servicios o bienes públicos. Estas tasas y contribuciones pueden estar relacionadas con servicios como el suministro de agua potable, el uso de vías de comunicación o el aprovechamiento de recursos naturales, entre otros.

Contribuciones de seguridad social

Las contribuciones de seguridad social también forman parte de los ingresos contemplados en la Ley de Ingresos. Estas contribuciones son obligatorias y están destinadas a financiar el sistema de seguridad social, incluyendo la atención médica, pensiones y otros beneficios para los trabajadores.

Emisión de Deuda

Otra forma de recaudar ingresos contemplada en la Ley de Ingresos es a través de la emisión de deuda pública. Cuando el gobierno necesita financiar proyectos o cubrir sus gastos, puede emitir bonos u otros instrumentos de deuda que son adquiridos por inversionistas. A cambio, el gobierno se compromete a pagar un interés y devolver el principal de la deuda en un plazo determinado.

Estas son solo algunas de las formas en las cuales se pueden recaudar los ingresos contemplados en la Ley de Ingresos. Es importante destacar que el gobierno debe buscar un equilibrio entre las necesidades de recaudación y el impacto que estas medidas puedan tener en la economía y en los ciudadanos.

Cuáles son los principales conceptos contemplados en la Ley de Ingresos

La Ley de Ingresos es una normativa financiera de vital importancia, ya que establece los ingresos que el gobierno prevé recibir para financiar su funcionamiento y cubrir sus obligaciones. Esta ley es un instrumento fundamental para la planificación y ejecución del presupuesto público.

Entre los principales conceptos contemplados en la Ley de Ingresos se encuentran:

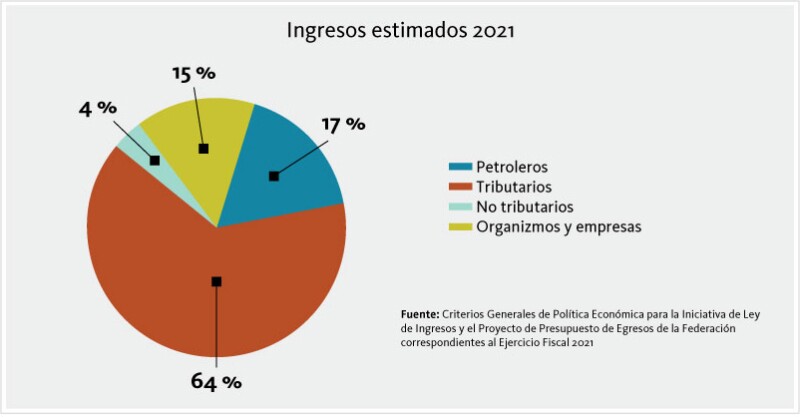

Ingresos tributarios

Los ingresos tributarios son aquellos provenientes de impuestos, como el impuesto sobre la renta, el impuesto al valor agregado y otros gravámenes que el gobierno cobra a los contribuyentes. Estos ingresos son fundamentales para financiar las actividades gubernamentales y brindar los servicios públicos necesarios.

Ingresos no tributarios

Los ingresos no tributarios comprenden aquellas fuentes de ingresos distintas de los impuestos, como las tasas, multas, contribuciones de mejoras, derechos y aprovechamientos. Estos ingresos pueden provenir de diversas actividades, como la venta de bienes y servicios públicos, concesiones, ventas de activos y recursos provenientes de organismos internacionales.

Ingresos petroleros

Los ingresos petroleros son aquellos que provienen de la exploración, producción, refinación y comercialización de hidrocarburos. Para algunos países, especialmente aquellos con una industria petrolera desarrollada, estos ingresos pueden representar una parte significativa de la recaudación total del gobierno. Sin embargo, es importante tener en cuenta que la dependencia excesiva de estos ingresos puede generar vulnerabilidad frente a la volatilidad de los precios internacionales del petróleo.

Transferencias y participaciones

Las transferencias y participaciones son recursos que el gobierno federal destina a los estados y municipios para fortalecer sus finanzas y garantizar la prestación de servicios en todo el territorio. Estos recursos se derivan de la recaudación federal y se distribuyen con base en fórmulas establecidas en la ley. La finalidad de estas transferencias es lograr una mayor equidad y desarrollo regional.

Deuda pública

La Ley de Ingresos también contempla la gestión de la deuda pública, es decir, aquellos recursos que el gobierno obtiene mediante la emisión de bonos, préstamos o créditos para financiar proyectos y necesidades específicas. La deuda pública es una herramienta financiera importante, pero su manejo debe ser cuidadoso para evitar un endeudamiento excesivo y garantizar la sostenibilidad de las finanzas públicas.

La Ley de Ingresos abarca diversos conceptos que rigen la recaudación de ingresos por parte del gobierno. Estos ingresos son fundamentales para el funcionamiento del Estado y la provisión de servicios públicos esenciales. Es importante entender y analizar esta normativa para comprender cómo se financian las actividades gubernamentales y evaluar su impacto en la economía y sociedad en general.

Cuáles son las implicaciones económicas de una Ley de Ingresos bien o mal estructurada

Una Ley de Ingresos bien estructurada es fundamental para el correcto funcionamiento de un país. Esta normativa financiera tiene implicaciones económicas que afectan tanto a los ciudadanos como al Gobierno.

En primer lugar, una Ley de Ingresos bien diseñada garantiza una adecuada recaudación de impuestos. Los impuestos son la principal fuente de ingresos del Estado y son utilizados para financiar diferentes programas y servicios públicos. Si la Ley de Ingresos está mal estructurada, puede haber exenciones o irregularidades que afecten negativamente a la recaudación, lo cual limitaría la capacidad del Gobierno para invertir en áreas prioritarias como educación, salud o infraestructura.

Además, una Ley de Ingresos bien diseñada promueve la equidad fiscal. Esto significa que los impuestos se distribuyen de manera justa y proporcional entre la población y las empresas. Por ejemplo, un sistema impositivo progresivo, donde las personas con mayores ingresos pagan más impuestos, ayuda a reducir la desigualdad social y contribuye a un desarrollo económico más sostenible.

Otro aspecto importante de una Ley de Ingresos bien estructurada es la eficiencia en la asignación de recursos. Cuando los impuestos se utilizan de manera eficiente, se asegura que los recursos estén dirigidos a las áreas más necesitadas y se evita el despilfarro. Por ejemplo, si los impuestos se destinan principalmente a proyectos de infraestructura que realmente impacten en el desarrollo del país, se logrará un mejor uso de los recursos y se fomentará el crecimiento económico.

Por otro lado, una Ley de Ingresos mal estructurada puede tener consecuencias económicas negativas. Por ejemplo, si se aumentan excesivamente los impuestos sin tener en cuenta el impacto en la economía y en la capacidad de las empresas y familias para pagarlos, podría generar una carga adicional que desincentive la inversión y el consumo, frenando así el crecimiento económico.

Una Ley de Ingresos bien estructurada es fundamental para garantizar la recaudación adecuada de impuestos, promover la equidad fiscal y asegurar una eficiente asignación de recursos. Además, una mala estructura en esta normativa financiera puede tener implicaciones económicas negativas como una menor inversión, menor consumo y un estancamiento del crecimiento. Es por ello que es crucial contar con una ley sólida y bien diseñada que contribuya al desarrollo sostenible y al bienestar de todos los ciudadanos.

Cuál es el papel del Congreso en la aprobación y revisión de la Ley de Ingresos

El Congreso juega un papel fundamental en la aprobación y revisión de la Ley de Ingresos. Esta normativa financiera es elaborada por el Poder Ejecutivo, específicamente por la Secretaría de Hacienda y Crédito Público, pero requiere ser aprobada por el Congreso para poder entrar en vigor.

La Constitución Política de los Estados Unidos Mexicanos establece que es facultad exclusiva del Congreso de la Unión legislar sobre contribuciones, así como aprobar los presupuestos de ingresos y egresos de la federación. Es decir, el Congreso tiene la responsabilidad de analizar y tomar decisiones respecto a la política fiscal y financiera del país.

En este contexto, la Ley de Ingresos es presentada por el Poder Ejecutivo al Congreso al inicio de cada ejercicio fiscal, generalmente durante el mes de septiembre. A partir de ese momento, se inicia un proceso de análisis y discusión en las comisiones respectivas, donde se pueden realizar modificaciones y ajustes al proyecto original.

Es importante mencionar que el Congreso cuenta con plazos establecidos por la ley para llevar a cabo este proceso. De acuerdo a lo dispuesto en la Ley Federal de Presupuesto y Responsabilidad Hacendaria, la Cámara de Diputados debe aprobar la Ley de Ingresos antes del 15 de noviembre de cada año.

Una vez que la Ley de Ingresos es aprobada por ambas cámaras del Congreso, es enviada al Poder Ejecutivo para su promulgación y publicación en el Diario Oficial de la Federación. A partir de ese momento, la normativa adquiere carácter obligatorio y el gobierno tiene la facultad de implementar las disposiciones establecidas en ella.

Es importante señalar que, además del proceso de aprobación anual, el Congreso también tiene la facultad de revisar y modificar la Ley de Ingresos durante el ejercicio fiscal. Esto puede ocurrir cuando se presentan cambios en la situación económica o cuando se requieren ajustes para cumplir con los objetivos planteados.

El Congreso desempeña un rol fundamental en la elaboración, aprobación y revisión de la Ley de Ingresos. A través de este proceso legislativo, se busca garantizar la transparencia, equidad y eficiencia en la recaudación de ingresos públicos, así como en la asignación de recursos para el adecuado funcionamiento del Estado.

Cuál es la relación entre la Ley de Ingresos y el presupuesto nacional

La Ley de Ingresos y el presupuesto nacional

La Ley de Ingresos es una normativa financiera que establece la forma en que el gobierno va a obtener los recursos necesarios para cubrir sus gastos y cumplir con sus obligaciones financieras. Esta ley es aprobada anualmente por el Congreso o Parlamento, y forma parte del proceso presupuestario en la mayoría de los países.

La relación entre la Ley de Ingresos y el presupuesto nacional es estrecha, ya que ambas están interconectadas en el manejo de los recursos públicos. La Ley de Ingresos establece los montos y las fuentes de los ingresos que el gobierno espera recibir durante el año fiscal, mientras que el presupuesto nacional detalla cómo se van a distribuir estos ingresos entre los distintos programas, proyectos y servicios públicos.

En otras palabras, la Ley de Ingresos es la base sobre la cual se construye el presupuesto nacional. Sin una adecuada estimación de los ingresos esperados, el gobierno no podría planificar ni asignar los recursos de manera efectiva. Por lo tanto, la Ley de Ingresos es una herramienta fundamental para garantizar la viabilidad financiera de las políticas gubernamentales y el funcionamiento del Estado.

Es importante destacar que la elaboración de la Ley de Ingresos implica un análisis exhaustivo de la situación económica del país, tanto a nivel interno como externo. Se consideran factores como la proyección del crecimiento económico, la evolución de los precios de los productos básicos, los cambios en la legislación fiscal, entre otros. Todo esto permite estimar de manera realista los ingresos que el gobierno espera recibir durante el año fiscal.

Una vez aprobada la Ley de Ingresos, esta se convierte en una referencia clave para la ejecución del presupuesto nacional. El gobierno debe seguir las pautas establecidas en la ley al momento de recaudar los ingresos y destinarlos a los diferentes programas y servicios públicos. Además, cualquier modificación en los ingresos previstos requiere una adecuada justificación y, en muchos casos, debe ser aprobada por el Congreso o Parlamento antes de implementarse.

La Ley de Ingresos y el presupuesto nacional son dos elementos fundamentales en la gestión financiera del Estado. La primera establece cómo se va a obtener el dinero necesario para financiar al gobierno, mientras que el segundo detalla cómo se van a distribuir esos recursos entre las diferentes áreas de acción del Estado. Ambas normativas están estrechamente relacionadas y su correcta aplicación es crucial para lograr un manejo transparente y eficiente de los recursos públicos.

Cuál es la diferencia entre la Ley de Ingresos y la Ley de Gastos en un país

En los sistemas financieros de los países, existen dos leyes clave que regulan las finanzas públicas: la Ley de Ingresos y la Ley de Gastos. Aunque a menudo se confunden o se consideran similares, estas leyes desempeñan funciones distintas y son parte fundamental de la normativa financiera de un país.

La Ley de Ingresos es aquella normativa que establece los recursos del Estado provenientes de diversas fuentes, como impuestos, tasas, contribuciones y otros ingresos. Esta ley tiene como objetivo principal determinar la cantidad de dinero que el gobierno espera recibir durante un período fiscal específico, generalmente un año.

La Ley de Gastos, por otro lado, es la ley que establece cómo se utilizarán esos recursos para cubrir los gastos del gobierno en distintas áreas, como educación, salud, seguridad, infraestructura, entre otros. Esta ley también determina el monto máximo que se puede destinar a cada rubro y cómo se distribuirán los recursos de manera equitativa y eficiente.

En pocas palabras, mientras que la Ley de Ingresos se enfoca en la obtención de recursos, la Ley de Gastos se centra en su asignación y utilización. Ambas leyes son complementarias y deben estar en consonancia para garantizar una gestión financiera responsable y transparente.

Es importante destacar que, si bien la Ley de Ingresos y la Ley de Gastos son normativas relacionadas con el presupuesto estatal, no son lo mismo que el presupuesto mismo. La Ley de Ingresos y la Ley de Gastos son los marcos legales que establecen los parámetros y lineamientos para la elaboración del presupuesto anual.

La Ley de Ingresos y la Ley de Gastos son dos pilares fundamentales dentro de la normativa financiera de un país. La primera establece los recursos que el gobierno espera recibir, mientras que la segunda determina cómo se utilizarán esos recursos en distintas áreas. Ambas leyes son complementarias y deben estar alineadas para garantizar una gestión financiera eficiente y transparente.

Cuáles son las sanciones por incumplir con la Ley de Ingresos

La Ley de Ingresos es una normativa financiera crucial que establece los ingresos y gastos que el gobierno espera tener en un determinado periodo fiscal. Cumplir con esta ley es de vital importancia para garantizar la estabilidad económica y el correcto funcionamiento del Estado.

Sin embargo, en caso de incumplimiento de la Ley de Ingresos, existen sanciones establecidas que pueden ser impuestas a aquellos que no cumplan con sus obligaciones fiscales. Estas sanciones tienen como objetivo principal incentivar el cumplimiento de la ley y castigar a aquellos que actúen de manera fraudulenta o evasiva.

Las sanciones por incumplimiento de la Ley de Ingresos pueden variar según la gravedad y la frecuencia del incumplimiento. Algunas de las sanciones más comunes incluyen:

Multas

Una de las sanciones más comunes por incumplimiento de la Ley de Ingresos son las multas. Estas multas pueden ser impuestas tanto a personas físicas como jurídicas y su monto puede variar dependiendo del tipo de incumplimiento cometido.

Es importante tener en cuenta que las multas pueden ser proporcionales al monto del incumplimiento, lo que significa que a mayor incumplimiento, mayor será la multa a pagar. Estas multas suelen ser determinadas por la autoridad fiscal correspondiente y deben ser pagadas en un plazo determinado para evitar mayores consecuencias.

Recargos y actualizaciones

Además de las multas, el incumplimiento de la Ley de Ingresos puede conllevar recargos y actualizaciones que deben ser pagados. Estos recargos y actualizaciones se aplican en caso de retraso en el pago de los impuestos o cualquier otro incumplimiento de los deberes fiscales establecidos.

Los recargos y las actualizaciones suelen ser calculados en base a una tasa de interés establecida por la autoridad fiscal correspondiente. El objetivo de estos recargos y actualizaciones es compensar al Estado por los ingresos dejados de percibir debido al incumplimiento y fomentar el cumplimiento oportuno de las obligaciones fiscales.

Clausura de establecimiento

En casos graves de incumplimiento reiterado de la Ley de Ingresos, la autoridad fiscal puede incluso llegar a clausurar el establecimiento del contribuyente. Esta medida extrema tiene como objetivo principal impedir que el contribuyente continúe operando sin cumplir con sus obligaciones fiscales y enviar un mensaje claro de que el incumplimiento no será tolerado.

La clausura de un establecimiento puede implicar la suspensión total de las actividades comerciales del contribuyente, lo que puede tener graves consecuencias económicas y reputacionales para la empresa o individuo afectado.

Otras sanciones

Además de las sanciones mencionadas anteriormente, existen otras medidas que la autoridad fiscal puede tomar en caso de incumplimiento de la Ley de Ingresos. Algunas de estas medidas incluyen la cancelación del Registro Federal de Contribuyentes (RFC), la imposición de medidas cautelares o incluso la presentación de denuncias penales por fraude.

Es de vital importancia cumplir con la Ley de Ingresos para evitar las sanciones mencionadas anteriormente. El incumplimiento de esta normativa financiera puede tener graves consecuencias económicas y legales, por lo que es fundamental que tanto personas físicas como jurídicas estén al tanto de sus obligaciones fiscales y cumplan con ellas de manera oportuna y adecuada.

La Ley de Ingresos es una normativa financiera que establece los ingresos y gastos del gobierno para un período fiscal determinado.

La Ley de Ingresos se utiliza para planificar, controlar y distribuir los recursos económicos disponibles del gobierno.

La Ley de Ingresos es aprobada por el Congreso o Parlamento en cada país, después de ser propuesta por el Poder Ejecutivo o el Gobierno.

La Ley de Ingresos establece los recursos financieros que se esperan obtener, mientras que el Presupuesto de Egresos determina cómo se gastarán esos recursos.

Si no se aprueba la Ley de Ingresos, el gobierno no tendría autoridad para recaudar impuestos ni utilizar los recursos necesarios para funcionar y cumplir con sus obligaciones.

Deja una respuesta

Entradas relacionadas